Antonio Alegre.- La Ley de Apoyo a los Emprendedores contempla medidas muy positivas en lo relativo a los incentivos fiscales a la I+D+i: La eliminación del límite de aplicación de la deducción y la posibilidad de solicitar el abono de la deducción que no se ha podido aplicar. Medida aplicable en la presentación del impuesto de sociedades de 2013. ¿Quieres saber más?

Con la entrada en Vigor de la Ley de apoyo de emprendedores se eliminan los límites en las deducciones fiscales por actividades de I+D+i (Investigación, Desarrollo e innovación), que hasta ahora eran del 25% de la cuota íntegra ajustada del impuesto de sociedades. Además, cabe destacar la posibilidad, de que al desaparecer los límites, la cuota del impuesto sea negativa, es decir, que salga a devolver.

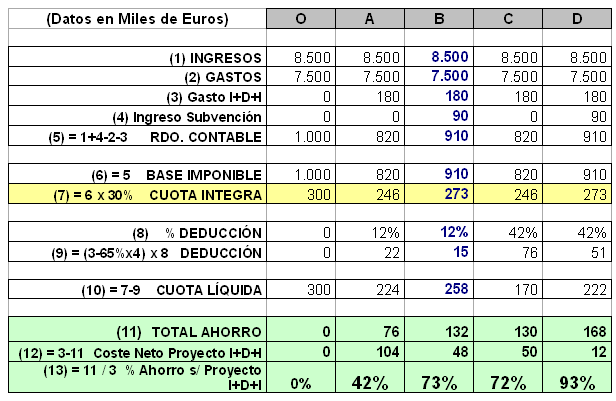

Eso sí, para esta aplicación, es necesario renunciar al 20% del importe de la deducción. Como es un tema complejo, incluimos un supuesto práctico de una empresa con unos ingresos anuales de 8,5 Millones y unos gastos de 7,5 Millones. A partir de ahí, analizamos el efecto de incurrir en un gasto de 0,18 Millones anuales en I+D+i, según diversos supuestos:

1. En el supuesto en que la empresa no tenga gastos en I+D+i, no hay deducciones ni ahorro.

2. En el supuesto en que la empresa tenga un gasto en innovación de 180 Mil €, la deducción es del 12% y el ahorro es de 76 Mil €

3. En el supuesto en que la empresa tenga un gasto en innovación de 180 Mil € y una subvención del 50%, la deducción es del 12% y el ahorro es de 132 Mil €.

4. En el supuesto en que la empresa tenga un gasto en Investigación y Desarrollo de 180 Mil € y con ejercicios anteriores sin gasto, la deducción es del 42% y el ahorro es de 130 Mil €.

5. En el supuesto en que la empresa tenga un gasto en Investigación y Desarrollo de 180 Mil €, una subvención del 50% y con ejercicios anteriores sin gasto, la deducción es del 42% y el ahorro es de 168 Mil €.

0 Sin Gasto en I+D+i

A Gasto 180 Mil € en Innovación

B Gasto 180 Mil € en Innovación y Subv. 50%

C Gasto 180 Mil € en I+D (ejercicios anteriores sin gasto)

D Gasto 180 Mil € en I+D (ejercicios anteriores sin gasto) y Subvención del 50%

*** Total Ahorro = 30% Gasto de I+D+I (+) Deducción (+) Subvenciones (-) 30% Subvenciones

Requisitos de obligado cumplimiento

Para todas aquellas empresas que quieran acceder a estas deducciones fiscales, sin aplicar el límite sobre la cuota íntegra ajustada, se requiere el cumplimiento de los siguientes requisitos:

- Se precisa informe motivado sobre la calificación de la actividad de I+D+i o un acuerdo previo de valoración de los gastos e inversiones correspondientes al proyecto de I+D

Son informes emitidos por el Ministerio de Ciencia e Innovación o por un organismo adscrito a éste relativos al cumplimiento de los requisitos científicos y tecnológicos para la calificación de las actividades desarrolladas por la empresa como I+D o como innovación.

- Se solicita un año después del cierre del ejercicio: Ha de transcurrir, al menos un año, desde la finalización del periodo impositivo en que se generó la deducción, sin que la misma haya sido objeto de aplicación.

- La deducción máxima aplicada es de 1 Millón de € para IT (Innovación Tecnológica) y 3 Millones de € para I+D+IT (Investigación, Desarrollo, Innovación Tecnológica) en conjunto

- La plantilla media o la media dedicada a investigación no debe reducirse en 24 meses desde la finalización del ejercicio

- Una cantidad equivalente a la deducción debe invertirse en I+D+IT o inmovilizado afecto en el plazo de 24 meses: Se ha de destinar un importe equivalente a la deducción aplicada o abonada a gastos de I+D+i o a inversiones en elementos del inmovilizado material o activo intangible, exclusivamente afectos a actividades de I+D+i con exclusión de los inmuebles, en los 24 meses siguientes a la finalización del período impositivo en cuya declaración se realice la correspondiente aplicación o abono.

Patent Box: Reducción de rentas procedentes de determinados activos intangibles

Con la entrada en Vigor de la Ley de apoyo de emprendedores, también se modifican otras deducciones fiscales, como por ejemplo, la reducción de rentas procedentes de determinados activos intangibles (patent box).

Respecto del régimen del Patent Box, la novedad más importante es la extensión a este incentivo de la posibilidad de obtener de la Administracion tributaria un acuerdo previo respecto de la valoración de los ingresos y gastos, así como de la calificación de los activos que funciona de forma similar al sistema de informes motivados de la deducción por I+D+IT, que aportará garantía y seguridad jurídica a las empresas que pretendan su aplicación.

Cabe esperar que estas modificaciones contribuyan a mejorar el funcionamiento de estos incentivos, y a aumentar su utilización por parte de las empresas que apuestan por la I+D+IT. Los datos demuestran que aquéllas que destinan unos mínimos recursos para conocer y aplicar los incentivos de I+D+IT obtienen una relación coste-beneficio altamente positiva.